ハピタスPR記事です!

\ハピタス経由で楽天証券申し込みはこちら!/

楽天証券の開設で過去最大級のポイント還元案件がハピタスから登場しました!

その額なんと「15,300pt(ハピタスチャレンジ含む)」!

他に証券口座を持っていたとしても「楽天証券」は下記の通り便利&お得なので開設必須級ですから、今回の高額セルフバック額はまたとないチャンスです

楽天証券の強み

- 楽天キャッシュ積立を組み合わせれば投資信託のクレカ積立が10万/月できる唯一の証券口座!(=新NISAの積立投資枠120万/年をフルカバー可能!)

- 業界初!単元未満株(1株投資)の「株ミニ」でリアルタイム取引可能!(=新NISAの成長投資枠240万円をフレキシブルに利用できる!)

⇒新NISAとの相性が抜群ということ!

ほかにも↓

- 投資に関する書籍が無料で読める「おすすめマネー本」が優秀!NISA口座契約者限定特典もあり!

- 日経新聞(日経テレコン)が無料で読める!

- 楽天市場SPUを最大1%UP可能!

特に、まだNISAを始めていないかたは今年からNISAを絶対に始めるべきです!後述するように、2024年1月1日から始まる予定の新NISAの1,800万円とは別枠で運用できるので来年以降から始めるのとは大違いです。記事真ん中辺りで解説している通り、車が1台分変わってくるかも?

2023年中につみたてNISAを始めれば、来年から始まる新NISAと合わせて1,800万円+40万円=1,840万円を非課税枠で原資投入できるので、来年から始めるのとは大違いと言えます。

私も楽天証券でつみたてNISAで「eMAXIS Slim米国株式(S&P500)」に投資しており、本記事執筆時点で原資を約139万円投入していますが、含み益は+約47万円生じています。今年年末には運用額が200万円を超える見込みですので、新NISAが始まった時点で、新NISA枠の1,800万円+現行NISA運用額の200万円=約2,000万円の非課税枠を獲得できそうです。

早く始めたもの勝ちのNISAを是非ともこの機会に始めましょう!

本記事では新旧NISAの概要と楽天証券の持つ強みを解説します。おまけとして私のNISAの運用経験をもう少し細かく解説します。

\ハピタス経由で楽天証券申し込みはこちら!/

現行NISAと新NISAについて

2024年から新NISAが始まろうとしているので、まずは現行NISAとの違いや知っておくべきことを解説します。

大前提として、1人につきNISA口座は1つまでしか持てません。もしも他の証券口座でNISA口座を申し込んでいた場合は、廃止申し込み&楽天証券でのNISA口座申し込みが必要になります。

そもそもNISAって何?って方は、保有する株や投資信託などの売却時に利益が発生する場合、通常なら20%程度の税金がかかるのですが、それが非課税になる枠があると理解していただければ大体OKです。もっと知りたい場合は金融庁のHPをご覧ください。

現行NISAと新NISAの違いをざっくり解説

現行NISAは「一般NISA」と「つみたてNISA」の選択制となっています。2024年1月1日以降は新NISAが開始予定の為、現行NISA枠で買いつけられるのは2023年12月が最後になります。

| 一般NISA | つみたてNISA | |

| 年間非課税枠 | 120万円 | 40万円 |

| 非課税期間 | 5年 | 20年 |

| 最終買付 | 2023年12月 | 2023年12月 |

| 売却後非課税枠 | 回復しない | 回復しない |

| 投資対象 | 投資信託,個別株,ETF,REITなど | 投資信託(金融庁認定済みのみ) |

| 買付方法 | 積立,スポット購入 | 積立購入 |

一般NISAは年間120万円までの投資ができ、非課税期間は5年間です。投資対象は投資信託をはじめ、国内外の個別株、ETF、REITなど比較的自由に選ぶことができます。

つみたてNISAは年間40万円までしか投資できませんが、非課税期間は20年間と一般NISAの4倍です。投資対象は金融庁に認定された投資信託のみです。金融庁が認定するのは、初心者にも上級者にも適した優良な投資信託のみで、販売手数料無料、信託報酬(年間の運用手数料のようなもの)は一定水準以下、デレバティブ取引による運用(いわゆるレバレッジ)を行っていないことなどが条件です。要はつみたてNISAの非課税期間が20年と長いので長期的に運用するのに適した商品のみが認定されています。

こうして比較すると自由度が高く年間非課税枠が大きい一般NISAを選びたくなりますが、非課税期間はつみたてNISAの1/4なので一長一短です。

では、2024年から始まる見込みの新NISAはどうでしょうか。新NISAは「つみたて投資枠」と「成長投資枠」で枠を区別しますが、それぞれ併用可能です。年間非課税はつみたて投資枠が120万円、成長投資枠が240万円の合計360万円になります。

| 新NISA | |

| 生涯非課税枠 | 1,800万円 |

| 年間非課税枠 | 360万円(つみたて投資枠+成長投資枠) |

| 非課税期間 | 無期限 |

| 最終買付 | なし |

| 売却後非課税枠 | 回復する |

| 投資対象 | 投資信託,個別株,ETF,REITなど(投資枠による) |

| 買付方法 | 積立,スポット購入 |

投資枠は区別されるものの、NISA口座の種類は一本化されるため従来よりもシンプルになったほか、年間非課税枠が最大360万円、生涯非課税枠も1,800万円と大幅に増えました。また、現行NISAと違い、非課税枠を利用して買い付けたものを売却すると、投資原資が生涯非課税枠を下回る場合に限り枠が回復するようになりました。

投資対象は投資信託,個別株,ETF,REITなどから選択できますが、それぞれの枠で買い付けられる商品は基本的に下記考え方で決まってます。

投資枠の違い

- つみたて投資枠(120万円/年):金融庁認定の投資信託(現行つみたてNISAと同等)

- 成長投資枠(240万円/年):投資信託,個別株,ETF,REITなど(基本的に現行一般NISAと同等なるもレバレッジ系は対象外)

※成長投資枠で買い付けられるのは生涯投資枠のうち1,200万円まで。積み立て投資枠は1,800万円まで可。

つみたて投資枠の買い付け対象は現行つみたてNISAを踏襲した内容ですが、成長投資枠は現行一般NISAと違ってレバレッジ系商品が対象外になりました。そのため、iFreeレバレッジ NASDAQ100(通称レバナス)などは非課税枠として購入できないのでご注意ください。また、生涯非課税枠のうち成長投資枠として買い付けられるのは1,200万円までです。一方、つみたて投資枠ならば1,800万円上限まで買い付けられます。

生涯非課税枠や年間非課税枠に対する含み益・含み損の扱い

生涯投資枠1,800万円や年間非課税枠に対する含み益・含み損の扱いがどうなるのか気になるかと思います。例えば、投資したお金が増えた場合、生涯非課税枠や年間非課税枠を喰ってしまうのではないかという疑問が生じました。そうすると、生涯非課税枠1,800万円を超えた瞬間に利確しなきゃ損だなと思いました。

答えは、含み益・含み損に関しては考慮不要で、非課税枠として計算されるのは投入した原資の金額だけです。

なので、投資した商品が増えて総運用額が1,800万円を超えても利確をしない限り「非課税枠のまま」運用することができます。

ただし、国内外個別株やREITなど配当金・分配金が出る商品に関しては、「配当再投資」を行った場合は非課税枠を喰ってしまいます。

現行NISA口座⇒新NISA口座は自動移行される!

NISA口座は2024年1月から始まる新NISAが始まってから申しこむのではなく、今申し込むべきです。何となく、現行NISAを申し込んでしまうと、新NISA口座への移行手続きが必要になりそうで面倒そうだなと思ってしまうのですが、心配不要です。

下記の通り、金融庁が現行NISA⇒新NISA口座が自動設定されると明言しているため、2023年中にNISA口座を申し込んでしまえばあとは2024年1月になるのを待つだけです!

逆に2024年1月になってからNISA口座開設を申し込もうとすると、どうしても開設まで時間がかかってしまうため、制度は開始しているのに非課税枠で取引できない期間が生じてしまいます。

また既に他の証券口座を持っている人によくあるトラブルなのですが、意図せず既にNISA口座が開かれている場合があります。というのも、証券口座を申し込むと大体はNISAを申し込むに自動的選択されており、そのまま申し込んでしまうとNISA口座が同時開設されてしまいます。

その状態で新たにNISA口座を申し込んでも、「既に別の証券会社でNISA口座を開設済みのため却下」となります。すると必要な手続きは、NISA口座の廃止手続きと、廃止の証明書入手及び、新しく開設したいNISA口座の証券会社への申し込み手続きです。

これは場合によっては1か月どころか数か月かかる場合があります。

NISA口座申し込み済みだとしてもどこでNISA口座開設したか覚えていればよいのですが、忘れてしまっていたり、そもそも申し込んだことに気が付いていない場合の簡単な対応策は、今すぐ楽天証券に申し込んで「NISA口座」を同時開設することです。

もしも初めてのNISA口座申し込みならばすんなり開設完了しますし、既にNISA口座を持っていたら楽天証券は開設されますが、NISA口座の開設は却下されます。

なので、早めに楽天証券に申し込んで「NISA口座」を申し込んでください。もしもそうしたときに却下されたらNISA口座を廃止し、楽天証券に変更手続きしましょう。そうすることで、今年のNISA枠にも間に合うでしょうし、2024年1月以降の新NISAへの自動移行もすんなりいくかと思います。

\ハピタス経由で楽天証券申し込みはこちら!/

【重要】現行NISA枠は何としても確保すべき!運用損益をシミュレーションしてみた

2024年1月1日以降の買い付けは新NISA枠になりますが、2023年12月31日までに買い付けた分に関しては現行NISAとして運用できます。それがどれだけ効いてくるか下記3パターンでシミュレーションしてみました。

シミュレーションパターン

- 現行つみたてNISA 投資額:40万円 運用年数:20年

- 現行一般NISA 投資額:120万円 運用年数:5年

- 現行つみたてNISA 投資額:40万円 運用年数:5年

投資先は全てeMAXIS Slim米国株式(S&P500)とする。

シミュレーションはアセットマネジメントOneの資産運用かんたんシミュレーションで行いました。こちらのリンク先で下図のようにご自身でシミュレーション条件設定もできるので試してみてください。

現行つみたてNISA 投資額:40万円 運用年数:20年

現行つみたてNISAでNISA口座を開設し、2023年の40万円の非課税枠を満額投資した場合、20年後どれだけ損益がでるか運用利回りごとにシミュレーションしてみました。運用利回りは1~10%で設定しています。結果、下表の結果が得られました。

| 運用利回り(年) | 初期投資額 | 20年後 | 損益 |

| 1% | 40万円 | 約49万円 | +9万円 |

| 2% | 40万円 | 約60万円 | +20万円 |

| 3% | 40万円 | 約73万円 | +33万円 |

| 4% | 40万円 | 約89万円 | +49万円 |

| 5% | 40万円 | 約109万円 | +69万円 |

| 6% | 40万円 | 約132万円 | +92万円 |

| 7% | 40万円 | 約161万円 | +121万円 |

| 8% | 40万円 | 約197万円 | +153万円 |

| 9% | 40万円 | 約243万円 | +203万円 |

| 10% | 40万円 | 約293万円 | +253万円 |

最大で40万円が約293万円(+253万円)というとてつもない利益が出ていますが、これはかなり楽観的な利回りなので過度な期待をしないように注意しましょう。現実的な運用利回り(年)は4%程と言われています。もちろん損する可能性もあります。投資はあくまで増えたラッキーという心構えでやりましょう。

2024年1月以降にNISA口座開設すると上表の損益を得るチャンスを逃してしまいます。もし運よく運用利回り(年)10%で運用できたら車1台分くらい変わってきますから大違いですよね!

現行一般NISA 投資額:120万円 運用年数:5年

現行一般NISA口座を開設し、120万円満額投資した場合に5年後にどれだけ損益がでるか運用利回りごとにシミュレーションしてみました。運用利回りは1~10%で設定しています。結果、下表の結果が得られました。

| 運用利回り(年) | 初期投資額 | 5年後 | 損益 |

| 1% | 120万円 | 約126万円 | +6万円 |

| 2% | 120万円 | 約133万円 | +13万円 |

| 3% | 120万円 | 約139万円 | +19万円 |

| 4% | 120万円 | 約146万円 | +26万円 |

| 5% | 120万円 | 約154万円 | +34万円 |

| 6% | 120万円 | 約162万円 | +42万円 |

| 7% | 120万円 | 約170万円 | +50万円 |

| 8% | 120万円 | 約179万円 | +59万円 |

| 9% | 120万円 | 約188万円 | +68万円 |

| 10% | 120万円 | 約197万円 | +77万円 |

結果を見ると、損益は運用利回り(年)が10%だとしても+77万円でした。元本はつみたてNISAの40万円の3倍の120万円もあるにも関わらず、損益はつみたてNISAの+253万円の約3分の1でした。これはつみたてNISAの非課税運用期間が20年間であることに対し、一般NISAは5年間のため、複利が効き辛いからです。

とは言え、後述するように一般NISAを選ぶべき人もいます。2024年1月以降にNISA口座開設すると上表の損益を得るチャンスを逃してしまいます。MAX5年間とはいえ新NISA枠に加えて120万円の非課税投資枠を獲得できるのですから大違いです。

現行つみたてNISA 投資額:40万円 運用年数:5年

このパターンを選ぶ方はほとんどいないのではないかと思いますが、一般NISAと同じ5年間だけ運用すると仮定してシミュレーションした結果が下表です。運用利回りは1~10%で設定しています。当然ですが、一般NISAよりも元本が少ないので損益の絶対額は小さくなっています。

| 運用利回り(年) | 初期投資額 | 5年後 | 損益 |

| 1% | 40万円 | 約42万円 | +2万円 |

| 2% | 40万円 | 約44万円 | +4万円 |

| 3% | 40万円 | 約46万円 | +6万円 |

| 4% | 40万円 | 約49万円 | +9万円 |

| 5% | 40万円 | 約51万円 | +11万円 |

| 6% | 40万円 | 約54万円 | +14万円 |

| 7% | 40万円 | 約57万円 | +17万円 |

| 8% | 40万円 | 約59万円 | +19万円 |

| 9% | 40万円 | 約63万円 | +23万円 |

| 10% | 40万円 | 約66万円 | +26万円 |

一般NISAと運用期間を合わせるとこれだけ見込み損益が小さくなってしまいます。つみたてNISAを選ぶなら20年間ホールドするつもりで投資しましょう。

2023年からNISA始めるなら一般orつみたてNISAのどっちを選ぶべきか

先ほどのシミュレーション結果より、120万円を今年中に用意でき、5年程度の中長期運用をするのであれば一般NISAを選ぶべきです。

用意できるお金が~40万円だったり、年齢的に20年以上の長期投資ができる見込みでしたらつみたてNISA一択でしょう!

参考に年齢別おすすめNISA口座種別を下記記載します。

例

- 20代~40代で退職まで20年以上ある⇒つみたてNISA満額がおすすめ

- 50代前半で退職後もしばらくは売却しなくて済みそう⇒つみたてNISA満額がおすすめ

- 50代後半~60代で退職が近い⇒一般NISA満額がおすすめ

楽天証券は既に現行NISA及び新NISAの投資環境が整っている

今すぐ現行NISA枠を確保&新NISAの準備をすべきと述べましたが、楽天証券はそれらを行うのにトップクラスに適した証券口座です。現にそういったことがユーザーに認められ、NISA口座数NO.1でつみたてNISAをしている人のうち2人に1人が楽天証券を選んでいるほどです。

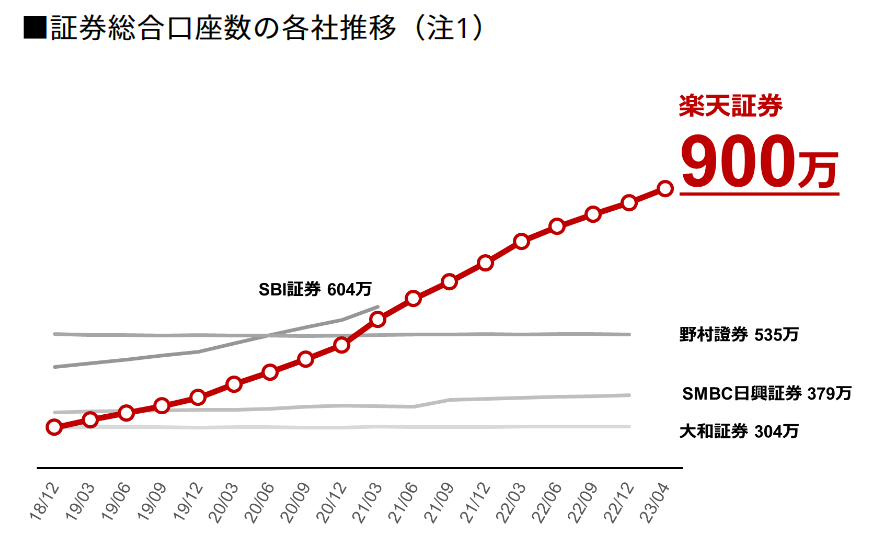

そもそもの証券口座数(単体)を比較すると下図のように他証券会社の追随を許さないような数字になっています。

ただし、SBI証券はグループ全体での数字は公表するも、単体の数字は2021年3月を最後に未公表ため途中でプロットが止まっています。実際は楽天証券よりちょっと下くらいかなと思います。

ではなぜ楽天証券が人気なのか、NISA関連について着目すると下記のように新NISAを見据えた投資環境が整っていることが理由の1つです。

楽天証券の強み

- 楽天キャッシュ積立を組み合わせれば投資信託のクレカ積立を10万/月できる唯一の証券口座!(=新NISAの積立投資枠120万/年をフルカバー可能!)

- 業界初!単元未満株取引(1株投資)の「かぶミニ™」でリアルタイム取引可能!(=新NISAの成長投資枠240万円をフレキシブルに利用できる!)

- 「かぶツミ™」で国内株式を最小3,000円~積立可能!(=新NISAの成長投資枠240万円をフレキシブルに利用できる!)

⇒新NISAとの相性が抜群ということ!

もちろん、上記は現行NISAにも使えます!それぞれについて解説します。

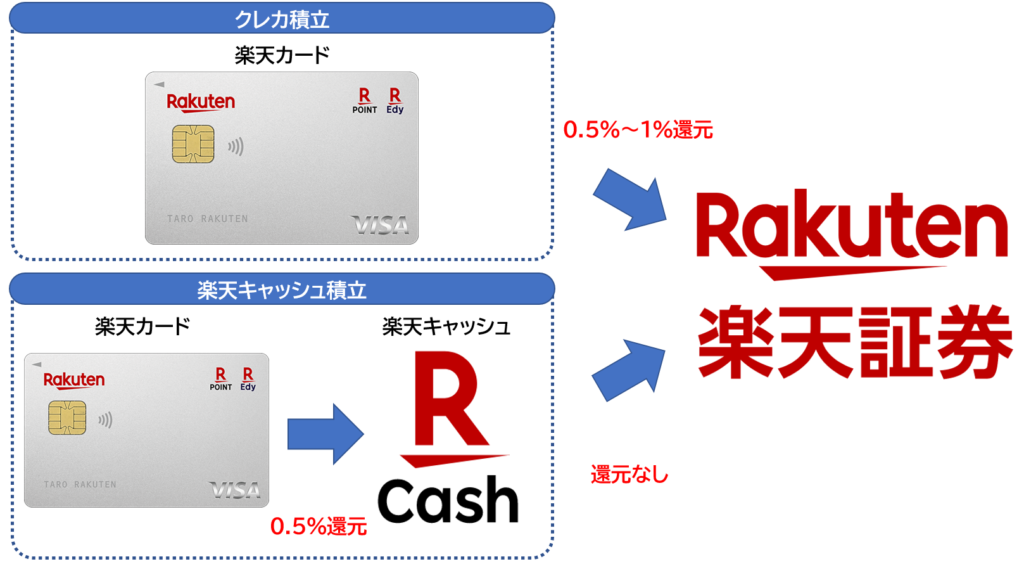

楽天キャッシュ積立を組み合わせれば投資信託のクレカ積立が10万/月できる唯一の証券口座

楽天証券はクレカ積立の先駆者的存在で、他社よりも一歩踏み込んで「楽天キャッシュ積立」も提供しています。もちろんクレカ積立と併用でき、それによるメリットは下表に示す通りキャッシュレス決済による積立投資を10万円/月まででき、その分ポイント還元が受けられることです。

| 積立方法 | 積立上限 | 備考 |

| クレカ積立 | 5万円/月 | 楽天カードシリーズで積立可能 |

| 楽天キャッシュ積立 | 5万円/月 | 楽天カードからオートチャージ可 |

| 合計 | 10万円/月 | 他社は5万円/月が上限 |

他社もクレカ積立を提供していますが、どこ証券会社も積立額の上限は一律5万円/月です。これは証券会社の都合ではなく内閣府令によって定められた条件を満たすためなので、致し方ないことです。

ところが、楽天証券は楽天カード⇒「楽天キャッシュ」⇒投資信託購入という過程をたどることで間接的にクレカ投資枠を引き上げることに成功しています。

ではこれが新NISAにどう影響するかというと、つみたて投資枠の120万円すべてをクレカ積立&楽天キャッシュ積立で埋めることができるということです。

よって、これから解説するようにするようにつみたて投資枠で買い付け時にポイント還元をフルに受けることができます!

楽天証券の楽天カードによるクレカ積立の詳細

楽天証券のクレカ積立によるポイント還元率は「使用するカードの種類」と「積立対象の信託報酬率」により決まります。

2023年6月21日現在では下記還元率でポイントを得ることができます。

| 使用クレカ | 年率0.4%未満の信託報酬率の銘柄 | 年率0.4%以上の信託報酬率の銘柄 | 【参考】クレカ年会費 |

| 楽天プレミアムカード | 1% | 1% | 11,000円 |

| 楽天ゴールドカード | 0.75% | 1% | 2,200円 |

| それ以外の楽天カード | 0.5% | 1% | 永年無料 |

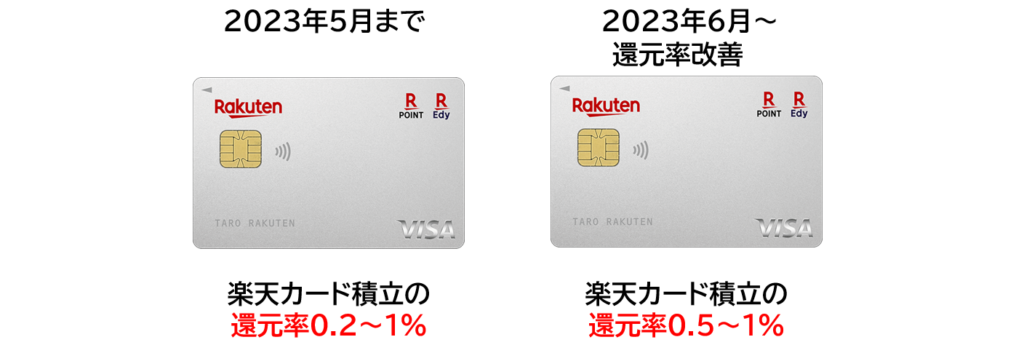

使用するカードの種類は「楽天プレミアムカード」と「楽天ゴールドカード」、「それ以外の楽天カード」の3パターンに分かれており、どれを使って積み立てるかによって「ポイント付与率の下限」が変わります。例えば年会費が無料の通常の楽天カードを使う場合は投資対象により0.5% or 1%と還元率が変化します。それに対して、楽天プレミアムカードは年会費が11,000円かかる代わりに、投資対象に関係なく1%の還元率を誇っています。

2023年5月買付分まではポイント還元率の下限が一律0.2%でしたが、2023年6月以降は下限が0.5%~に改善されました。特に楽天プレミアムカード所持者に恩恵が大きく、従来は人気な投資先の殆どで0.2%の還元率だったのに対して、改善後は1%の還元を受けることができるようになりました。楽天プレミアムカードは楽天市場のSPUの還元率UPやプライオリティパスが特典として貰えるクレカの中でも安価な部類であることから年会費を払ってでも作るメリットがあるカードです。なので、所持者はそこそもいるでしょうから今回の還元率改善の影響は大きいでしょう。

楽天プレミアムカード以外を使ってクレカ積立すると投資対象によってポイント還元率が変わるわけですが、何を基準にされるかというと「信託報酬率」です。信託報酬率というのは、投資信託の運営会社に対して支払う手数料のようなものです。投資信託の保有残高から年率で自動的に差し引かれていきます。目に見えにくい形で支払われるので、支払っている実感はわきませんがどんな投資信託を持つにも必ず発生するコストなので覚えておきましょう。

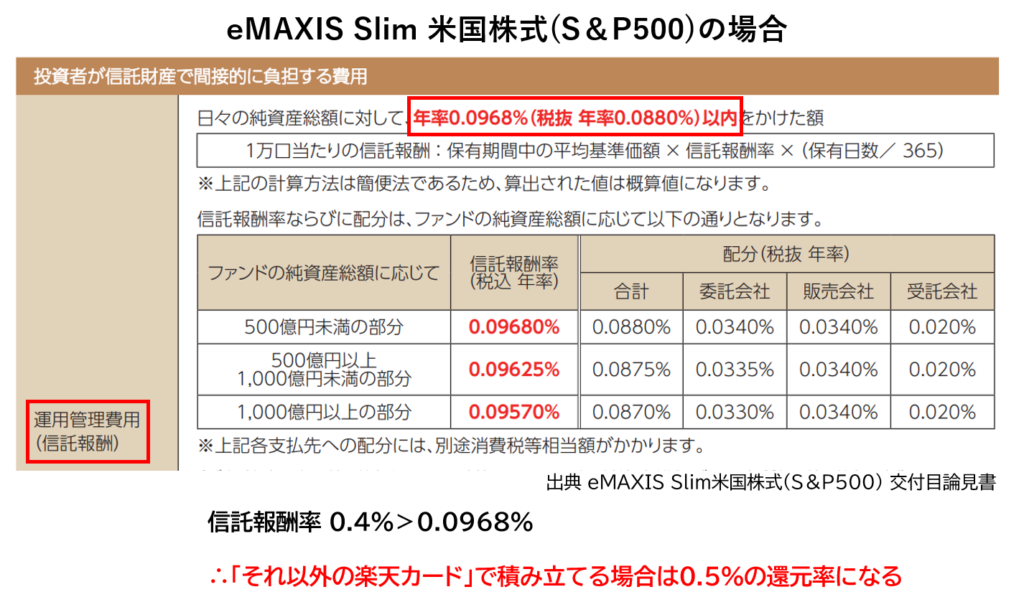

信託報酬率の具体例を2つ紹介します。一つ目はeMAXIS Slim米国株式(S&P500)で、2023年6月21日時点では年率0.0968%と設定されています。

交付目論見書はこちらから確認できます⇒eMAXIS Slim 米国株式(S&P500) | eMAXIS (emaxis.jp)

信託報酬率は0.4%を大きく下回るので「それ以外の楽天カード」つまり年会費無料の通常楽天カードなどを使って積み立てる場合は0.5%の還元率になります。

次に通称レバナスこと「iFreeレバレッジNASDAQ100」を見てみます。

交付目論見書はこちらから確認できます⇒iFreeレバレッジ NASDAQ100 / 大和アセットマネジメント株式会社 (daiwa-am.co.jp)

信託報酬率は0.99%なので0.4%を大きく上回っています。よって、「それ以外の楽天カード」で積み立てる場合も1%の還元率になります。

じゃあ後者のような信託報酬率が高い投資信託を積み立てるべきかと言われればNO!です。信託報酬率はその投資信託の保有残高に対して年率でかかってきますので、なるべく安いものを積み立てるべきです。

例えば今回例に出した2つを比較すると下記になります。クレカ積立のポイント還元率を0.5%上げるためにあえて信託報酬率が高いものを狙うのはやめた方が良いことがわかります。

eMAXIS Slim米国株式(S&P500)=S&P500、iFreeレバレッジNASDAQ100=レバナスとします。

| 保有残高 | S&P500の信託報酬 | レバナスの信託報酬 | 差額 |

| 5万円 | 48.4円 | 495円 | 446.6円 |

| 100万円 | 968円 | 9,900円 | 8,932円 |

| 500万円 | 4,480円 | 49,500円 | 45,020円 |

| 1,000万円 | 9,680円 | 99,000円 | 89,320円 |

- eMAXIS Slim米国株式(S&P500)=年率0.0968%

- iFreeレバレッジNASDAQ100=年率0.99%

上記コストが毎年かかりますので無視できないことをわかっていただけたでしょうか?今回比較した2銘柄は信託報酬が10倍ほどに差があるので違いが顕著ですが、同じような名前の投資信託でも微妙に信託報酬率に差がある場合があるので注意しましょう。

特に「eMAXISシリーズ」と「eMAXIS Slimシリーズ」は同じような投資商品が展開されていますが、信託報酬率は全然違います。例えば「eMAXIS S&P500インデックス」の信託報酬率は年率0.33%です。同じS&P500指数に連動する「eMAXIS Slim米国株式(S&P500)」は0.0968%なので大違いですよね(;^_^A

楽天証券の楽天キャッシュによる積立の詳細

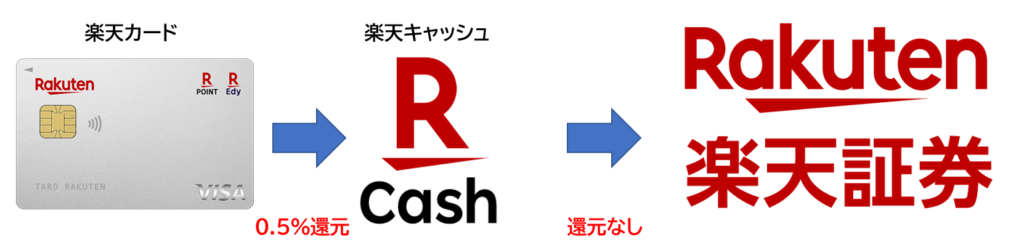

楽天キャッシュ積立はその名の通り楽天キャッシュを使って積立投資ができるサービスです。楽天証券が想定している楽天キャッシュ積立の投資フローは上図のように、楽天カード⇒楽天キャッシュチャージして投資信託を購入する流れになります。

楽天キャッシュ積立はクレカ積立と違ってポイント還元率に関してシンプルで、投資対象や利用する楽天カードの種類に関わらず0.5%還元されます。

楽天キャッシュ⇒楽天証券での投資信託の購入時には何も還元はありません。

楽天キャッシュへのチャージは楽天カードからならば自動で行うことができるので、楽天キャッシュを経由してはいるものの実質楽天カードで買い付けるかのようなお金の動きになります。

本仕組みを利用して内閣府令を守りつつ、新NISAのつみたて投資枠120万円/年をすべてポイント還元がある決済方法で埋めることができるようになっています。

業界初!単元未満株取引(1株投資)の「かぶミニ™」でリアルタイム取引可能!

2023年に「かぶミニ™」がサービスインしついに楽天証券でも国内単元未満株取引(1株投資)ができるようになりました。

通常は国内株を購入する場合、100株単位を単元とし取引するしかありませんでした。ところが、SBIネオモバイル証券やLINE証券、大和コネクト証券などで単元未満株取引ができるようになり人気投資サービスとなっていました。

単元未満株投資ができるメリットは、例えば100株保有で株主優待が貰える株を購入する際、従来は一括で購入しなければなりませんでしたが、1株単位で買い付けられるようになったため、時間分散させてコツコツ単元化を目指して買付けられるようになりました。これにより、投資信託の積立投資のように暴落のリスクを軽減させつつ株を買い集めることがで来ます。1株単位の保有でも配当金や銘柄によっては株主優待も貰えます。

では、これが新NISAの何に影響するかというと、「成長投資枠240万円をフレキシブルに使える」ということです。

例えば極端な例ですがユニクロを運営するファーストリテイリングは100株購入しようすると2022年6月20日現在の株価だと36,680円×100株=約367万円必要になります。よって、いきなり成長投資枠240万円を大幅にオーバーすることになり、NISA枠では購入できません。ところが、かぶミニ™を使えば1株単位で買い付けられるので新NISAの成長投資枠の範囲で買い集めることができます。

また、楽天証券のかぶミニ™の強みとして「リアルタイム取引」ができることが挙げられます。他の証券会社で単元未満株取引を取引したことがある方はわかるかと思いますが、通常は注文しても実際に約定するのはある決まったタイミングのみです。なので、注文時に見ていた株価で買い付けることはできず、場合によっては注文後に急激な株価変動を起こし、想定外の金額で約定してしまう恐れがあります。ですが、楽天証券はリアルタイム取引できるので安心して買い付けることができます。

「かぶツミ™」で国内株式を最小3,000円~積立可能!

「かぶミニ™」で国内株式を1株単位で取引できるようになったことに関連し、「かぶツミ™」で国内株式を最小3,000円~積立設定することが出来ます。これにより、初期設定さえ済ませれば狙いの株を全自動で買い集めていけるので、手間がかからず楽になります!

実際に株の取り引きをしている身としては、自動で買い付けてくれるサービスは神としか言いようありません。何故かというと、株価を見ながら買い付けようとすると「もしかして今は高いんじゃないか」「暴落してから買おう」とか考えて躊躇してしまい、結局買い時を逃してしまうことが多々あります。

その点、定期的に全自動で買い付けてくれるかぶツミのようなサービスがあれば、心理的要因が無に等しいので計画通り買い進めることが出来ます。

もちろん、NISA枠として買付可能なので隙がありません!

その他お得な特典が盛りだくさん!無料で毎月本が読める!

楽天証券は他にも独自の特典が沢山あります!特に下記3つの特典が気に入ってるので紹介します。

お得な特典

- 投資に関する書籍が無料で読める「おすすめマネー本」が優秀!NISA口座契約者限定特典もあり!

- 日経新聞(日経テレコン)が無料で読める!

- 楽天市場SPUを最大1%UP可能!

投資に関する書籍が無料で読める「おすすめマネー本」が優秀!NISA口座契約者限定特典もあり!

楽天証券口座を持っているだけで「おすすめマネー本」が無料で読めます!ラインナップは毎月入れ替わり、投資初心者に向けた本が優先して選出されている印象なので、投資の勉強にとても役立つかと思います。もちろん利用料金は一切かかりませんし、驚くことに株を保有していなくても読めるので、この特典目的だけで楽天証券を開設してもいいかもと思ってしまうほどです。書籍は「楽天kobo」で読むことができるので読みやすさも抜群です!

参考に2023年6月のラインナップはこんな感じです↓

更に、楽天証券をNISA口座oriDeCo口座として利用すると、ラインナップが追加されます。読んでて普通に面白いものが沢山あるので、本屋めぐりしているみたいで楽しいですよ!

では実際に1冊ダウンロードしてみたので、その過程を紹介します。まずは読みたい本を選び「ダウンロード」を押します。するとRakutenブックスのページに移り、自動的にダウンロード用コードが入力された状態になっているので次に進むを押します。

ダウンロードする本の確認画面が出るので「ライブラリに登録する」を押します。これで楽天アカウントに紐づいている楽天koboのライブラリに登録されました。

続いて、スマホ・タブレットで楽天koboのアプリを開きます。ライブラリに追加した本が反映されているかと思うのでタップし、「本をダウンロード」を押します。しばらくすると読める状態になります!

あとは通常の電子書籍同様に楽天koboアプリで好きな時に読めます。ただし、楽天証券の特典である都合上期限付きなので注意しましょう。

日経新聞(日経テレコン)が無料で読める!

楽天証券口座を持っているだけで日経新聞(日経テレコン 楽天証券版)が無料で読めます!日経テレコンは下図のように通常は有料なので楽天証券口座を持っているだけで無料で読めるようになるのはありがたい特典です。

ただし、日経新聞とはいえ「日経テレコン」なので、下図のようないわゆる紙面形式とは異なり、WEBのニュースサイト形式になるので一覧性は劣ります。とはいえ、興味あるニュースだけでも読んでいれば結構勉強になります。

先に紹介した「おすすめマネー本」と組み合わせれば、もう投資の教材は楽天証券の特典だけでいいんじゃないかというレベルで充実しています(^^♪

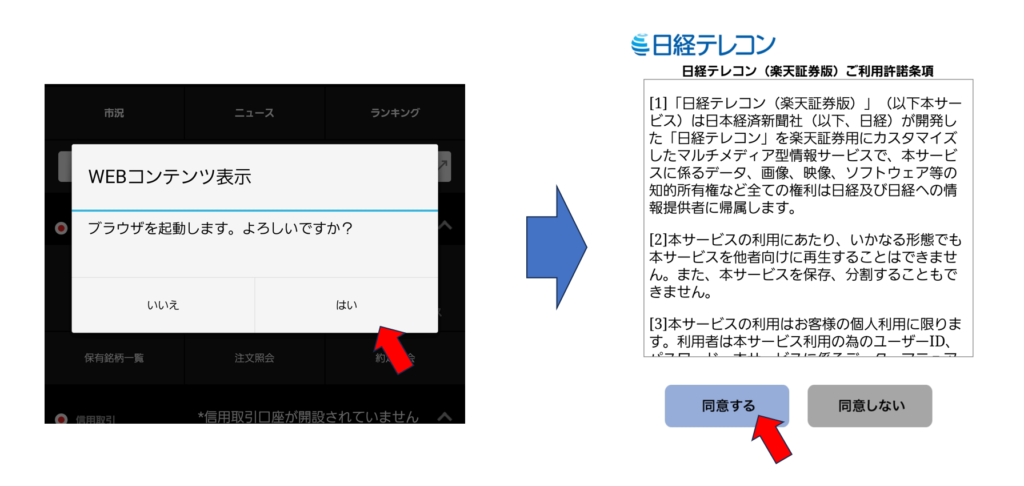

では、実際に日経テレコン(楽天証券版)を読む手順を紹介します。日経テレコン(楽天証券版)は「iSPEED」というアプリから読むことができます。アプリを開くと画面ちょっとスクロールした所に「ニュース 日経テレコン」があるのでタップします。

日経テレコンはWEBブラウザのコンテンツのため、ブラウザ起動を求められるので「はい」を押し、利用許諾条項に同意します。すると日経テレコン(楽天証券版)のコンテンツが表示されます!

楽天市場SPUを最大1%UP可能!

楽天市場や一部サービスでは楽天SPUにより対象条件をクリアするとポイント還元率が底上げされます。

その対象条件の中に「楽天証券 投資信託+0.5倍」と「楽天証券 米国株式+0.5倍」があります。両方満たすと+1%になるため魅力的な特典です。SPU判定条件は下記です。

SPU判定条件

- 投資信託+0.5倍:ポイントを使用して当月合計3万円以上の投資信託の購入にすること。

- 米国株式+0.5倍:ポイントを使用して円貨決済で当月合計3万円以上の米国株式を購入すること。

※米株積立および買い付け手数料無料の海外ETFは判定対象外

これだけを見るとまるでそれぞれ3万円まるまるポイントを使わなければいけないようにも読み取れてしまいますがそうではないのでご安心ください。3万円以上の投資信託や米国株を買い付けようとしたときに1ptでもポイントを充当すればOKです。

因みに、「楽天証券 投資信託+0.5倍」は楽天キャッシュ積立やクレカ積立などで3万円以上積み立てる中で1ポイントでも充当させれば条件達成できます。

例えば、楽天キャッシュ29,999円相当+ポイント1円相当=3万円という組み合わせでも条件達成できます。

しかも、毎月のNISAのつみたて投資枠にポイントを1ptでも使うように設定しておけば、自動的にSPU条件を満たすことができます。

実際に私も毎月の投資信託の買い付けに1ptだけ楽天ポイントを充当する設定にしており、それによってSPU条件を達成しています!

折角なので、投資信託の積み立て設定が終わっている前提にはなりますが、ポイントを毎月自動で充当させる設定方法を解説します。

まずは楽天証券トップページに上部にある「ポイント投資」を押し、出てくるメニューから「投資信託」を選択します。

表示された画面でSTEP2の積立購入の場合の「ポイント利用を設定する」を押します。

すると表示される画面で投信+0.5倍判定対象と書かれた横にいる対象商品「投資信託積立注文」にある「設定する」を押します。

間違えて「米株+0.5倍判定対象」の方を選択しないようにしましょう。

表示された画面でポイント利用を「利用する」にし、利用方法を「毎月」で上限を「1ポイント」に設定します。入力が終わったら画面下部にある「設定する」を押します。

ポイント利用の上限は1ptじゃなくても大丈夫ですが、ポイント不足による充当失敗対策のためにあえて最小値で設定しています。

下図の画面が表示されたら設定完了です!お疲れさまでした!あとは次回積立時にポイントが充当されれば「達成」表示に変わります。

急ぎの場合は投資信託のスポット購入でポイントを充当しましょう。

\ハピタス経由で楽天証券申し込みはこちら!/

【おまけ】私のNISAとのこれまで

ここまでNISAの概要と楽天証券の特徴を解説しましたが、実際に私も楽天証券でつみたてNISAを2年11か月継続しており、選んだ投資対象とこの2年11か月はどうだったか簡単に紹介したいと思います。

まずは冒頭でも述べた通り、含み益は約47万円(+34.06%)と好調です。ですが、一直線に上昇してきたわけではなく、大きく上下に揺さぶられた結構ジェットコースターのような相場だったなと思います。

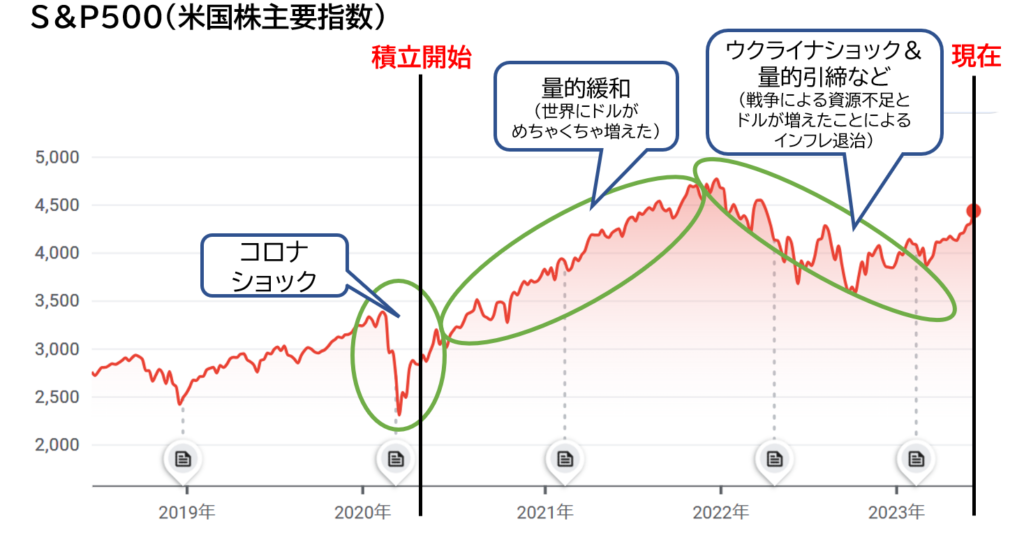

というのも下図を見ていただきたいのですが、私が投資先に選んだeMAXIS Slim米国株式(S&P500)を選び積立開始したのは2020年4月ごろのことでした(NISAとして積み立て始めたのは9月ごろです)。その頃はコロナショックによる暴落で株は絶望的な状況でした。

ところが積立投資は、一度設定してしまえば中止の指示を出すまでシステムが淡々と買付注文をしてくれます。たとえそれが暴落中であっても、バブル相場で高値を付けているときでも変わらず淡々とです。

ネット上では2番底(コロナショック級の下落がもう一度来る)という意見が沢山聞こえてきましたが、システムが毎月自動的に株を買い集めてくれました。その裏でアメリカでは量的緩和により米国株の買い支えが行われ、見る見るうちに上昇してコロナショック前の株価を大きく超えていきました。ところが、2022年年始に株価はピークを付け、年末まで大きく上下に振れながらも結局は下方向に落ちていきました。

何があったかというと、量的緩和の反対の意味を持つ「量的引締」が発表されたことと、ウクライナショックやアメリカの超インフレ退治が始まったからです。いろいろと重なったので相場はかなり悲観的になり、とてつもない暴落が来ると毎日のように投稿する人も続出していました。

そういった中でもシステムが淡々と下落して安くなった投資信託を買い集めてくれました。

この時の心境としては最悪で、安くなったとはいえ本当にとてつもない暴落が来るんじゃないかと思い、なかなか手動での買付注文はできませんでした。多分積立設定が無かったら1円も買ってなかったと思います。

結果的に2022年10月に株価は底を打ったようで、現在の株高ムードに乗っかることができています。

たった2年11か月ほどでもこれだけのことがあったので、NISA口座でこれから何十年も運用するのは怖さもある反面、我慢していればうれしい結果が待っているのではないかと期待しています。

よく「投資で一番儲かるのは投資したことを忘れて放置している人だ」と言われています。なので、一度NISAのつみたて設定をしたら、あとは数十年後まで証券口座を開かずに放置するのが一番なのかもしれません。

まとめ

楽天証券の口座開設特典がハピタスで過去最大級になっていたのと、現行NISAで投資できる残り時間も少なくなってきたので、今楽天証券を解説してNISAを始めるメリットについて紹介しました。

楽天証券は下記の通り唯一無二の強みを持っており、誰もが開設すべき証券口座だと思っています。口座開設特典が大幅に上昇している今こそ申し込みの絶好のチャンスかと思います。

楽天証券の強み

- 楽天キャッシュ積立を組み合わせれば投資信託のクレカ積立が10万/月できる唯一の証券口座!(=新NISAの積立投資枠120万/年をフルカバー可能!)

- 業界初!単元未満株(1株投資)の「株ミニ」でリアルタイム取引可能!(=新NISAの成長投資枠240万円をフレキシブルに利用できる!)

⇒新NISAとの相性が抜群ということ!

ほかにも↓

- 投資に関する書籍が無料で読める「おすすめマネー本」が優秀!NISA口座契約者限定特典もあり!

- 日経新聞(日経テレコン)が無料で読める!

- 楽天市場SPUを最大1%UP可能!

まだNISA口座を開設していない方は楽天証券口座と合わせて申し込みましょう。そして、できるならば今年のNISA枠を満額使いましょう。そうすることで本記事の中盤で述べた通り、うまくいけば車1台分くらいの利益が得られるかもしれません。

\ハピタス経由で楽天証券申し込みはこちら!/